|

03

募资还贷,偿债能力值得关注

在本次广合科技的募资项目中,有一项资金用途是“2.5亿元用于补充流动资金及偿还银行贷款”。

需要IPO募资还贷,通常意味着企业现金流紧张。

从其他偿债能力指标来看,广合科技也相对落后于同行。流动比率低、资产负债率高于同行。

报告期,公司流动比率和速动比率总体而言低于同行业可比公司平均水平,资产负债率高于同行业可比公司平均水平。

广合科技解释称,主要原因有:1、报告期内上述部分同行业公司已通过在境内A 股市场募集资金补充了权益资本,短期偿债能力提升,资产负债率下降;2、报告期公司主要通过银行借款等债务融资方式解决公司发展所带来的资金需求。

流动比率和速动比率是衡量企业短期偿债能力的指标。当流动比率和速动比率小于1,反映了需要使用其他非流动资产或者是重新借款用来偿还到期的债务,这会造成必须出售存货带来的价格损失或者是重新借款而带来的利息负担。

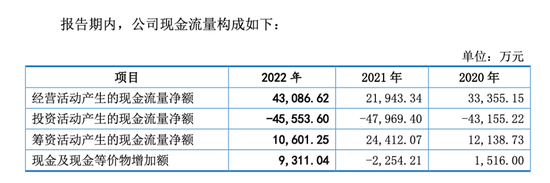

从广合科技的现金流来看,报告期内,广合科技投资活动产生的现金流量净额大幅流出。

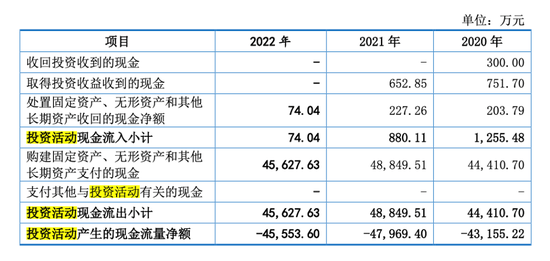

报告期内,公司持续购置机器设备、购买土地等用于扩大生产,购建固定资产、无形资产和其他长期资产支付的现金分别为 4.44亿元、4.89亿元和4.56亿元。

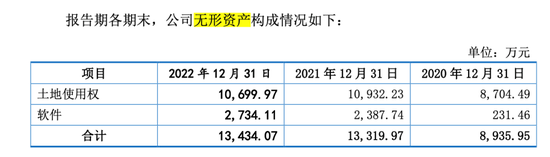

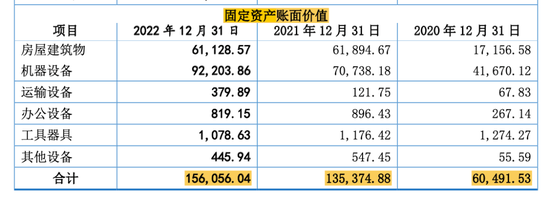

具体来看,2022年,广合科技投资活动现金流流出近5亿,用于购买固定资产、无形资产及其他长期资产。但同年无形资产账面价值无太大变化,固定资产账面价值只增加了2亿,剩余3亿的差额用在了其他长期资产项目上。但至于其他长期资产具体的细则,在招股书中并未找到更多解释。

注:图表来源广合科技招股书,投资者网整理

作为投资者,需要重点关注广合科技短期偿债能力。一旦上市不利,广合科技很有可能将要面临流动性风险。

04

产量与多重数据不匹配

另外值得关注的是,在招股书中广合科技表示,PCB生产过程中,会产生蚀刻废液、废弃的压合边框等废料废液,公司将废料废液销售给具有相关资质的回收公司。

报告期内,广合科技废料废液收入分别为0.49亿元、1.02亿元和1.37亿元,占营业收入比重分别为3.05%、4.91%和5.68%。针对废料废液的销售收入增长,广合科技表示,报告期,随着公司生产规模的增加,废料废液收入同步增加。

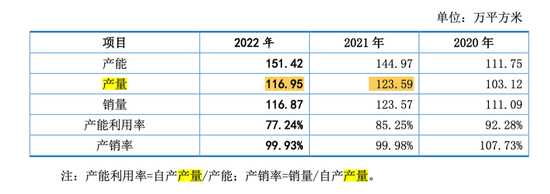

然而翻看广合科技销量,则会发现产量数据并不随着广合科技主张的生产规模的增加而增加,相反,废料废液收入同比增加了3000多万的2022年,广合科技的产量还在减少。是否涉及虚假描述?

另外,广合科技的用电量也显现出一丝端倪。

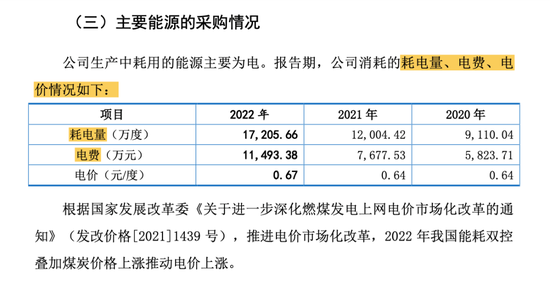

报告期,随着公司产量上升、生产设备增加,公司用电量、电费均有所增长。

耗电量正常来讲会与产量挂钩,工厂开工多耗电量会同步增加,广合科技也在招股书中表示,报告期,随着公司产量上升、生产设备增加,公司用电量、电费均有所增长。

但与此同时,广合科技披露的产量数据却与其主张的不一致,耗电量与电费增加的同时产量却在下降,这其中的缘由尚且需要广合科技进一步的解释。(思维财经出品)

来源:投资者网 吴桐 共2页 上一页 [1] [2]

|