|

从收购北京矽成之后的发展情况可以看到,存储芯片业务不仅让北京君正摆脱了以往在电子教育市场被动局面,还让企业有了新的市场和业务,具备更强的“造血”能力,成为汽车存储领域的潜力股。

“蛇吞象”式收购恐有后患

虽然“蛇吞象”式收购给北京君正的业绩和规模均带来较大增长,但收购背后所潜藏的隐忧同样值得关注。

首先商誉减值方面,在收购北京矽成完成后,北京君正账上形成了30亿元的商誉,虽然北京矽成在并购之初承诺,公司业绩在2019-2021年度扣非归母净利润分别不低于4900万美元、6400万美元和7900万美元,结果却均未达标,对30亿的商誉评估是否合理,是否需要减值?未来商誉减值一旦发生,公司的利润将会受到哪些影响?这些问题目前还难有定论。

在盈利能力方面,北京君正主营业务的存储芯片毛利率较低,为20.73%,公开资料显示,收购前北京矽成的存储芯片毛利率较为稳定,保持在35%以上,而收购后毛利率下降到了20.73%。虽然2021年半年报中存储芯片的毛利率有所恢复,上升至26.57%,但仍远低于以往的水平,说明收购完成后或存在资源整合问题。

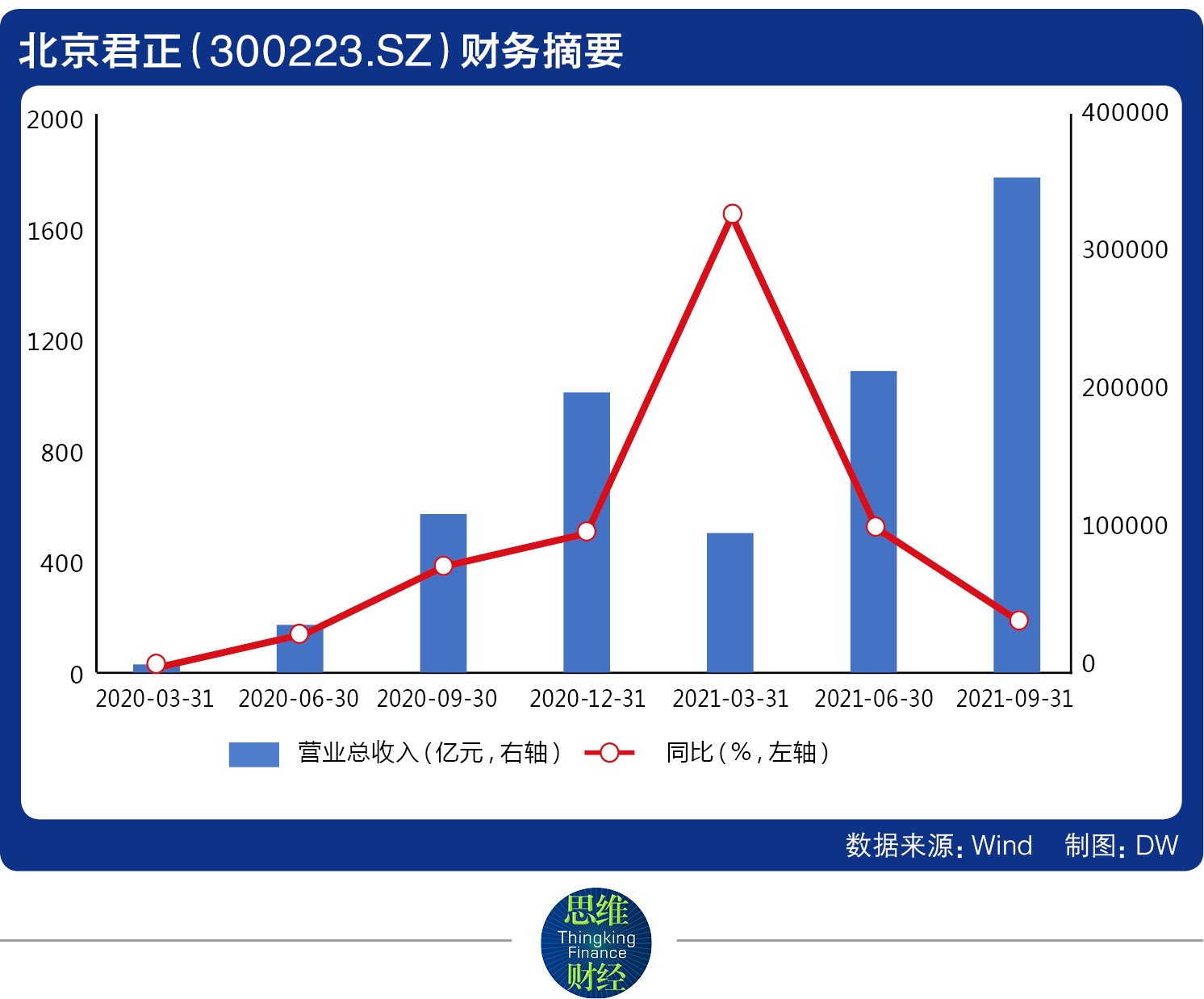

根据2021年第三季度财报,公司单季度营收同比发生了较大幅度的下降,这也意味着北京君正通过收购而获得的高增长业绩在未来或将难以维持。

不过,从目前北京君正的整体业务和近期财务数据来看,公司在汽车存储领域仍有较大发展空间。据咨询机构Gartner预测,汽车内存市场规模将从2020年的24亿美元增长至2024年的63亿美元。目前随着新能源汽车市场蓬勃发展,车规级存储赛道正处于黄金上升时期,行业的高景气将为北京君正发展赋予更多的增长空间。

国海证券也在研报中表示,存储业务的并入,有利于北京君正借助北京矽成的技术经验、产业资源和渠道等进入汽车电子领域,享受汽车行业成长的长期红利,实现公司的快速成长。(来源:投资者网) 共2页 上一页 [1] [2] 搜索更多: 北京君正 |