|

销售数据混乱

此外,2018年、2019年,标的公司营收数据还存在诸多疑点待解。

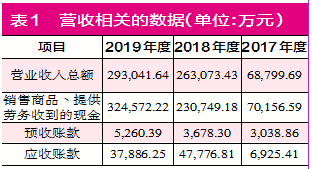

据草案显示,2018年、2019年,标的公司分别实现营业收入26.31亿元、29.3亿元(见下表1),其业务适用于6%的增值税税率,故推算出各年其含税营业收入分别约27.89亿元、31.06亿元。理论上,该部分含税营收将体现为同等规模的现金流入及经营性债权的增减,那么其的财务数据是否符合该逻辑呢?

具体来看,2018年、2019年,标的公司“销售商品、提供劳务收到的现金”金额分别为23.07亿元、32.46亿元,以上各期预收账款增加额分别为639.45万元、1582.09万元,将剔除该因素影响后的现金流入金额与含税营业收入相较,2018年少了4.87亿元,2019年则多了1.24亿元,故将导致对应各期经营性债权同等规模的增加及减少。

进一步来看,标的公司2017年至2019年的应收账款分别为6925.41万元、4.78亿元、3.79亿元,该公司不存在应收票据,相较来看,2018年其经营性债权较上期增加了4.09亿元,然而,这却比理论应增加额4.87亿元少了7896.70万元。事实上,还需剔除本期新增的应收账款坏账准备4272.35万元,但考虑该因素后本期勾稽差异仍达3624.35万元。这也就意味着当期标的公司有数千万元的含税营收没有相关现金流量流入以及经营性债权的支持。

而2019年,其经营性债权较上期减少了9890.56万元,剔除本期新增的应收账款坏账准备149.96万元的影响后,比理论应减少额1.24亿元少了2625.39万元。至于上述差异产生的原因,还需要公司给出具体解释。

采购数据或不可信

除了营收数据外,标的公司的采购数据同样存在疑点,可信度似乎不高。

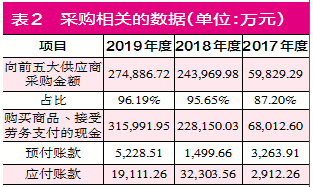

据草案显示,标的公司2018年、2019年向前五大供应商采购金额分别为24.4亿元、27.49亿元(见下表2),占采购总额的比重分别为95.65%、96.19%,故推算出其各期采购总额分别为25.51亿元、28.58亿元。其采购内容适用于6%的增值税税率,估算后其含税采购金额分别达27.04亿元、30.29亿元。理论上,该部分采购金额应体现为相关现金流的流出及经营性债务的增减。

具体来看,2018年、2019年标的公司“购买商品、接受劳务支付的现金”金额分别为22.82亿元、31.6亿元,2018年预付款项减少了1764.25万元,2019年则增加了3728.85万元,将剔除该因素影响后的现金流出金额与含税采购相较,2018年少了4.05亿元,2019年则多了9341.88万元,故将体现为经营性债务同等规模的增加及减少。

2017年至2019年,标的公司应付账款分别为2912.26万元、3.23亿元、1.91亿元,由此可推算出2018年其经营性债务较上期新增了2.94亿元,2019年则减少了1.32亿元,但这却较理论应增加及减少额之间分别相差了1.11亿元、3850.42万元,这意味着标的公司2018年及2019年的数据均存在异常。

来源:红刊财经 记者 | 刘杰 共2页 上一页 [1] [2] 搜索更多: 天龙集团 |