|

图:新鸿基有限披露的认沽权以及股份再投资权

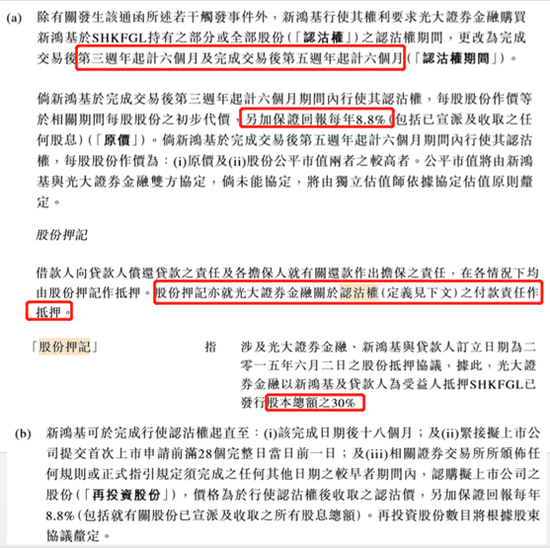

其中的认沽权规定,新鸿基有限有权在交易完成后第三年开始的六个月以内和交易完成后第五年的六个月以内要求光证金控购买其剩余的新鸿基金融的股权。购买价,前一个时间点按原价,另加每年8.8%的回报,后一个时间点则按原价和市价孰高取值。

新鸿基有限为保证自己在行使认沽权的时候,光证金控能按规履约支付对价,还用了光证金控已收购的新鸿基金融30%的股权做抵押。这也就意味着,如果光证金控无法支付认沽款,其抵押的新鸿基金融30%的股份或将被迫转让对方,从而丧失对新鸿基金融的控股权。

今年正好是光证金控收购新鸿基金融的第五年,新鸿基有限是否会在这最后的时间点行使认沽权,或将在一定程度上左右光大证券香港业务未来的发展。

然而,就是如此重要的收购条款,新浪财经发现光大证券在A股的信息披露公告中却只字未提,由此可以判断光大证券内部可能存在严重的纰漏以及合规问题。

有投行人士告诉新浪财经,如今,受疫情影响,全球经济和金融一片混乱,不知道啥时候才能终止乱局。如果金融资产贬值,以往暗中设有隐藏条件的一些收购,可能会因纠纷而跑到台前来。

并购形成高额债务,流动性或成较大压力

从2015年的收购公告中新浪财经还发现,为了帮助光证金控顺利的完成对新鸿基金融的收购,光大证券为光证金控提供了44亿元港币的担保,以备其按需进行包括银行贷款在内的债务融资。

同年8月,光证金控通过招商银行上海分行发行了首期4.95亿美元(约人民币31.61亿元)的境外债券,并由光大证券向招商银行上海分行提供反担保。

2018年8月,光大证券公告称,因境外业务发展需要,公司全资子公司光证金控需于境外向商业银行举借贷款,并确定由招行上海分行向境外银团牵头行永隆银行提供担保,公司以反担保的方式向招商银行上海分行申请保函,反担保总金额为35亿港元。

从本次反担保的金额和对象来看,很可能就是为了偿还2015年并购发行的债券。而新浪财经从相关人士处获悉,光证金控与招商银行本次签署的35亿港元贷款协议,有个前置条件,即新鸿基金融或其旗下资产在约定时间完成增资和上市,违约则需提前偿还贷款。

将光证国际及新鸿基金融整合后分拆上市,曾经是光大证券国际战略规划的一部分,前董事长薛峰曾在2016年8月公开表示,光证国际及新鸿基金融各具优势,相信整合过程较易进行,并争取最快在明年下半年完成分拆上市。

然而,如今已步入2020年,光大新鸿基不仅还没有上市,经营情况也变得不甚理想。而光大证券进行反担保的35亿港元却是实实在在的贷款,如若在两方规定时间内仍未上市,或许会对光大证券未来现金流造成一定影响。

有投行人士告诉新浪财经,类似于新鸿基金融这样的香港broker和国内的证券公司不太一样,他们很多是纯粹的经纪公司,几乎没有投行和资产管理的属性,其估值一般都很低。港股耀才证券金融PE仅有3.42,有海通证券加持的海通国际PE也才7.51。而以当年光证金控收购新鸿基金融的估值来看,PE已经达到了30倍左右,可以说是非常贵了。

其实,作为一家老牌专业券商,光大也曾做过很多投行方面的业务,绝不会缺乏业务经验,也应该不会缺乏并购、风控方面的专家,但如今却屡屡在各类投资项目上拿捏不准,其背后的原因,值得人们深思。(来源:新浪财经 文/云中子) 共2页 上一页 [1] [2] 搜索更多: 光大新鸿基 |