|

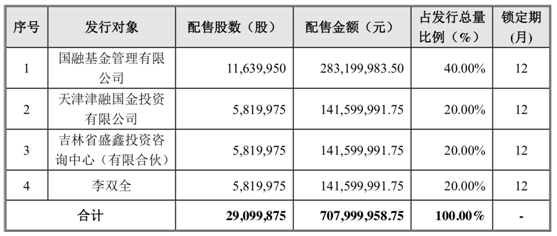

为支付本次交易的现金对价及交易费用并支持鸿图隔膜的项目建设,金冠电气以询价发行的方式非公开发行股份募集配套资金,本次非公开发行募集配套资金的发行数量为2909.99万股,发行价格为24.33元/股,募集资金总额为7.08亿元。

配套资金中,4.15亿元用来支付本次交易现金对价,2550万元用来支付中介机构服务等交易费用,2.38亿元用于锂离子电池隔膜三期工程项目,3000万元用于隔膜研发中心项目。

此次收购辽源鸿图100%股权,金冠股份确认商誉11.29亿元。独立财务顾问华泰联合证券和国泰君安证券表示,辽源鸿图生产经营状况稳定,在行业高景气下,公司扩张产能可进一步实现规模效应,并凭借研发能力、技术水平及产品品质等核心优势,与下游电池厂商产能联动发展,未来标的公司预测营业收入具有可实现性。

辽源鸿图原股东张汉鸿、 青城百富源鸿图投资管理合伙企业(有限合伙)、李小明等承诺,辽源鸿图2017年、2018年、2019年、2020年扣除非经常性损益后归属于母公司股东的净利润分别为5000万元、1.3亿元、1.69亿元、2.2亿元。

不过,事实并没有上市公司和独立财务顾问描述的如此乐观。辽源鸿图2017年、2018年、2019年扣除非经常性损益后归属于母公司股东的净利润分别为5130.85万元、7723.02万元、-3200.27万元。最终确认2018年、2019年辽源鸿图当期应补偿股份数量为816.57万股、5522.51万股,同时补偿股份实施现金分红的返还金额为25.40万元、297.20万元。

2019年两笔收购计提商誉减值超15亿 金冠股份引来深交所问询

2020年1月20日,金冠股份发布2019年业绩预告,预计2019年归属于上市公司股东的净利润亏损11.70亿元-11.75亿元,而2018年公司盈利1.96亿元。

金冠股份业绩亏损的主要原因,是公司计提大额商誉减值合计约 15.7 亿元。首先是公司全资子公司南京能瑞的业绩实现不及预期,预计南京能瑞包含商誉的资产组的可收回金额低于其账面价值11.08 亿元,本报告期预计计提商誉减值准备 5.5 亿元左右。

其次,另一全资子公司辽源鸿图业绩实现远不及预期且转为亏损,预计辽源鸿图包含商誉的资产组的可收回金额低于其账面价值10.38 亿元,本报告期预计计提商誉减值准备10.2 亿元左右。

金冠股份表示,预计报告期内非经常性损益对公司净利润的影响约为 4.42亿元,其中包含了由于子公司辽源鸿图预计未完成业绩承诺,而导致业绩承诺补偿义务人对公司的业绩补偿约3.89亿元。剔除业绩补偿3.89亿元后,金冠股份2019年亏损将超过15亿元。

1月21日,深交所创业板公司管理部对金冠股份下发了关注函,关注函指出,南京能瑞、辽源鸿图2019年上半年净利润分别为0.1亿元、 0.03亿元,而2018年商誉减值测试时预测2019年净利润分别为1.18 亿元、1.2亿元,金冠股份未在2019年半年报中计提商誉减值准备。

深交所要求金冠股份说明上述子公司2019年业绩远远不及预测金额的原因,未能在2018年进行合理预测的原因,以及2018年商誉减值准备计提的充分性。并要求公司补充说明2019年末才计提商誉减值的依据及其合理性,是否存在通过计提大额商誉减值准备调节利润的情形。

1月23日,金冠股份回复称,子公司南京能瑞、辽源鸿图未能在2018年对其2019年业绩进行合理预测的原因,是因2019年特别是下半年,新能源汽车市场环境持续加速恶化,使得南京能瑞、辽源鸿图的产量、销量和产品价格都呈下降趋势,2019年的业绩预测未到达预期,也是管理层未能在2018年进行合理预测的原因。

金冠股份表示,公司聘请的评估机构江苏金证通资产评估房地产估价有限公司于2019年3月分别进行了2018年南京能瑞及辽源鸿图与商誉相关资产组可收回金额的评估。根据测算,2018年对收购南京能瑞股权所形成的商誉计提减值准备1040.24万元,对收购辽源鸿图股权所形成的商誉计提减值准备7132.89万元。

金冠股份称,2018年商誉减值测试时的盈利预测系基于当时的政策环境和市场环境下进行合理谨慎预测的,2018年商誉减值准备计提充分合理。

而2019年,金冠股份称对南京能瑞、辽源鸿图减值测试关键参数的取值具备合理性,符合减值测试及会计准则的相关规定,不存在通过计提大额商誉减值调节利润的情形。

数据显示,金冠股份2016年、2017年、2018年归属于上市公司股东的净利润分别为5636.68万元、1.26亿元、1.96亿元,2019年前三季度实现净利润303.10万元。(来源:中国经济网 记者 关婧) 共2页 上一页 [1] [2] 搜索更多: 金冠股份 |