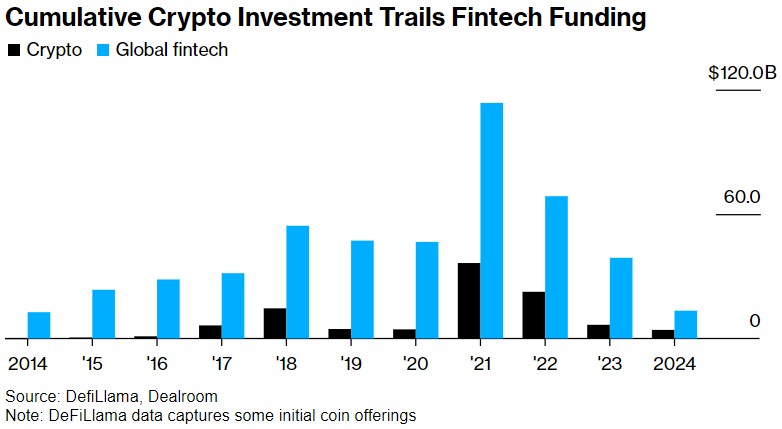

加密货币初创企业自该行业成立以来已吸引约1000亿美元风险投资,而最近的投资回升恰好与比特币和其他主要代币的涨势相吻合。

DeFi Llama收集的数据显示,自2014年以来,加密货币行业筹资总额达到1010亿美元,而The Block Research从2017年开始统计的累计投资额超过了950亿美元。

以风险资本交易和代币销售为形式的筹资一直是加密货币行业发展的主要推动力,但投入初创企业的数十亿美元却给投资者带来了喜忧参半的结果。

市值47亿美元的加密货币投资公司Pantera Capital的执行合伙人保罗·维拉迪塔基特(Paul Veradittakit)说:“以标志性收购和上市为形式的传统退出所花费的时间,必定比通常预期的传统风险投资耗时更久。”

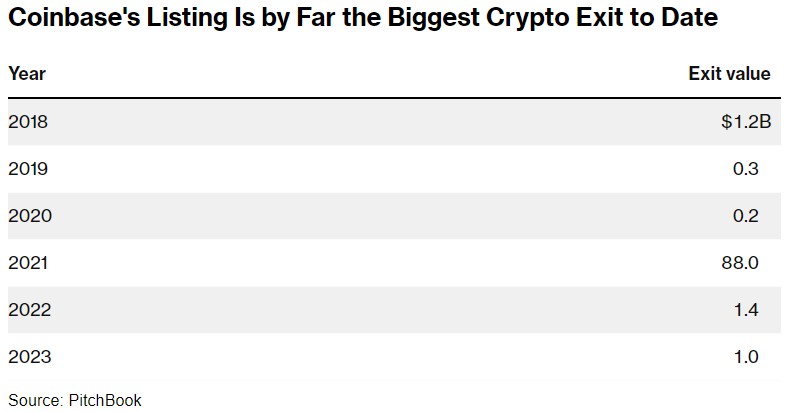

他补充说,在上一轮加密货币牛市中,Coinbase Global于2021年以860亿美元市值在纳斯达克直接上市,这是一个明显的例外,但总体而言,行业主要限于零星的交易销售,退出活动一直很少。

巨额亏损

曾经声名显赫的加密初创公司也出现过令人震惊的倒闭事件,给投资者造成了巨大创伤,如萨姆·班克曼·弗里德(Sam Bankman-Fried)的加密货币交易平台FTX和加密贷款公司BlockFi等。

老虎环球和淡马锡控股等公司自此基本上退出了该行业。根据The Block Research的数据,自2023年初以来,老虎环球仅完成了四笔加密货币交易,而在此之前,该公司曾支持过数十家初创企业。

淡马锡去年表示,在将FTX2.75亿美元的股份减记为零后,未再有投资加密货币交易所的计划。淡马锡拒绝进一步置评,老虎环球同样未立即回复置评请求。

加密初创企业的融资额在2021年和2022年的过度增长之后急剧下降,这与整个金融科技领域风险投资的广泛下降是一致的,仅在2021年,全球风险投资的峰值就超过了1100亿美元。

代币回报

初创企业发行的代币有助于抵消这些挑战,风险资本家通常会购买代币作为早期融资协议的一部分。代币通常在加密货币交易所上市,是项目价值的另一种代表。

L1Digital公司首席执行官雷·辛迪(Ray Hindi)表示,部分机构支持者在加密货币赌注上亏损是因为来得太晚,或被“诱骗”投资股权,他说:“那是错误的投资。”

代币则不同,虽然有一定的锁定期,但这些不稳定的数字资产往往可以相对迅速地出售,并能带来短期回报。许多大型加密风险投资机构,如Polychain Capital,都有内部基金来帮助管理通过投资积累的代币。

Blockchain Capital的普通合伙人金加尔·沙阿(Kinjal Shah)是倾向于采取更老派方法的人士之一。她说:“我们真正定位投资的方式仍是以风险投资的回报为导向。因此,基金的生命周期仍然是5到10年,真正的投资方向是在10年内所能取得的成就。”

Digital Asset Capital Management联合创始人理查德·高尔文(Richard Galvin)表示,对于一些人来说,流动代币可将风险投资者的回报周期从5-10年缩短到两年。

交易活动

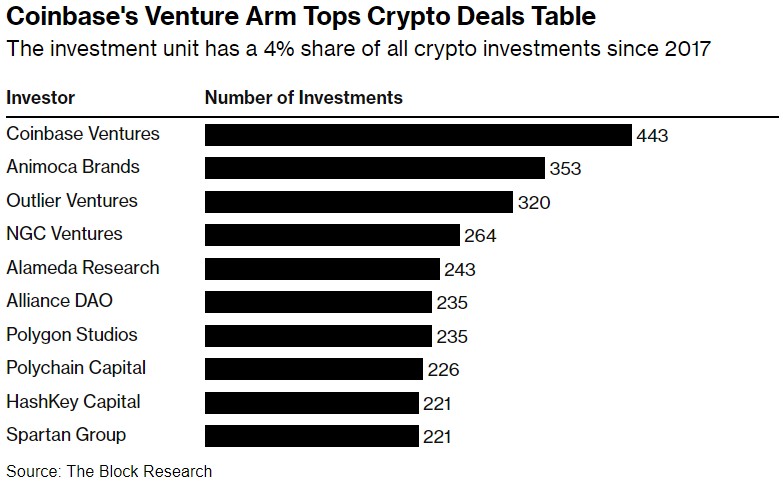

Block Research的数据显示,自2017年以来,Coinbase Ventures以443笔投资位居榜首,约占所有交易的4%。Animoca Brands和Outlier Ventures分别位居第二和第三位。

PitchBook数据显示,加密货币风险投资从2023年第四季度19亿美元的近期低点上升到今年第一季度的25亿美元。随着投资额的上升,Farcaster、Berachain和Hidden Road Partners等初创企业又获得了引人注目的十亿美元估值。

这些投资与更广泛的加密货币涨势同时出现,包括比特币在3月份创下了73,798美元的纪录。目前这种攀升已基本停滞,但部分分析师预计将出现新生势头和一波与加密货币相关的上市潮。

文艺复兴资本(Renaissance Capital)高级市场策略师马修·肯尼迪(Matthew Kennedy)在最近的一次采访中说,可能会有多达15家加密货币公司上市。在比特币挖矿领域,并购活动有所加快,Core Scientific和Bitfarms都收到了收购要约。

Coinbase公司企业发展和风险投资总监胡利·特贾瓦尼(Hoolie Tejwani)表示,随着数字资产行业的成熟,并购和首次公开募股活动将加速发展。Tejwani说:“监管的不明确阻碍了这些资本活动的开展,我们正在法院和国会争取监管的明确性。”

L1 Digital的Hindi则依然保持谨慎,他不相信涓涓细流会变成洪水猛兽。他说:“我们谈论的是几个数据点。我们不是在谈论并购浪潮,也没有理由这么认为。”

来源:智通财经APP