不起眼的调味料赛道,会诞生一家百亿市值的公司吗?尤其是考虑到,站在它背后的是百盛中国、麦当劳、汉堡王、星巴克、喜茶等一票连锁餐饮巨头。

近日,上海宝立食品科技股份有限公司(以下简称“宝立食品”)更新招股书,拟发行10%股份,募资4.6亿元,在上交所挂牌上市,以同类上市公司平均市盈率计算,公司上市后市值可能会达百亿元。

宝立食品成立于2001年,主营业务为食品调味料的研发、生产和技术服务,在复合调味料领域深耕多年,是肯德基、麦当劳、德克士等知名消费品牌的供应商,提供包括裹粉、面包糠、腌料、撒粉、调味酱、沙拉酱、果酱在内的调味品。

2018年后,宝立食品陆续推出了各式风味的预烹饪料理包、预烹饪汤等轻烹解决方案,以及果酱、爆珠、晶球和粉圆等多款饮品甜点配料。轻烹饪方面,2021年3月宝立食品收购“厨房阿芬”75%股权,包括网红子品牌“空刻意面”;饮品甜点配料方面,推出晶球、粉圆等创意小料产品,并开拓喜茶等现制茶饮客户。

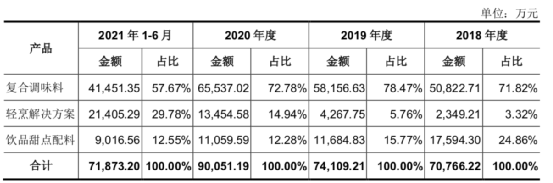

经过20年发展,宝立食品已形成“复合调味料、轻烹解决方案和饮品甜点配料”三大主营业务,2021年上半年,占营业收入的比例分别为57.67%、29.78%、12.55%。可以看到复合调味料收入占比虽然有所下降,但仍然是公司的基本盘;而随着料理包在国内的风行,轻烹饪业务收入占比快速上升,由2018年度的3.32%,上升至目前的29.78%。

图/宝立食品主营业务收入构成 来源:招股书

饮品甜点配料的表现则不尽如人意,宝立食品表示,营收下滑主要是由于第一大客户百胜中国的销售金额波动所致,因此在招股书中也特别将“轻烹饪解决方案”与“饮品甜点配料”的收入占比合并计算,以此凸显公司产品结构的多元化。

本次上市融资的4.6亿元,将主要用于嘉兴生产基地(二期)建设、信息化中心建设以及补充流动资金。由于连年的增长和产线的扩建,宝立食品的资产负债率相对同业较高,2018年、2019年、2020年及2021年1-6月,公司的资产负债率分别为51.66%、45.22%、41.34%及45.35%。

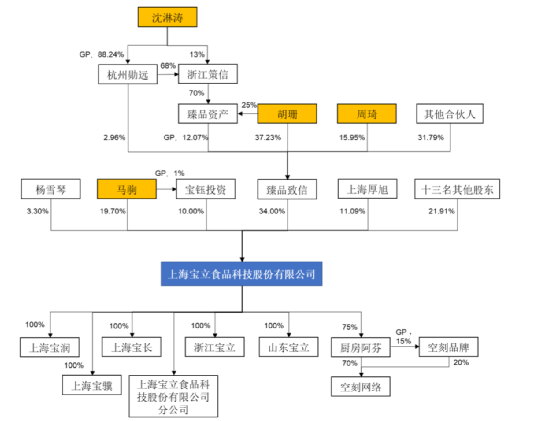

股权结构方面,发行前宝立食品持股5%以上股东分别为臻品致信、马驹、上海厚旭、宝钰投资、分别持股34%、19.7%、11.09%、10%,马驹历任总经理、董事长,全面负责公司的管理和运营,宝钰投资为公司员工持股平台,臻品致信、上海厚旭的背后都是投资公司。

图/宝立食品股权结构图 来源:招股书

这其中,上海厚旭背后的厚生投资成立于2010年,是一家低调的消费大鳄,于2021年4月完成美元基金三期的募资,总额为8亿美元。翻看其Portfolio,海底捞、卫龙、飞鹤、华熙生物、多乐之日、嘉和一品、颐海国际等大牌不少。2020年,上海厚旭以人民币9603.50万元,获得宝立食品11.09%股权,若本次IPO成功,保守估计厚生投资将至少获得5倍收益,若上市后宝立食品能达到同类上市公司平均市盈率,其收益可能接近10倍。

背靠大树好乘凉

宝立食品的发家史,离不开西式快餐在中国的落地生根,背后正是百盛中国这颗大树。

招股书显示,2018 年度、2019 年度、2020 年度和 2021 年 1-6 月,宝立食品对前五大客户 实现的销售收入占公司营业收入的比重分别为54.41%、50.11%、44.79%和44.51%,对百胜中国实现的销售收入占公司营业收入比例分别为32.81%、30.53%、24.81%和23.41%,虽然占比连年下降,但绝对金额一直不低,是绝对的第一大客户。

自肯德基1987年在中国设立第一家餐厅后,随后在中国迅速发展,打造本土化供应商产业链,寻找国内原材料供应商势在必行。宝立食品初创时,客户主要为肯德基上游鸡肉加工厂商,如泰森食品、 正大食品和元盛食品等,产品全部为粉体类复合调味料,如裹粉、面包糠、腌料、撒粉和调味粉等,代表产品为黄金鸡块裹粉。

当时虽然宝立食品产品类型相对单一,但通过与百胜上游供应商的合作,逐步了解百胜体系的技术需求、工艺要求等,并逐步实现了与百胜研发体系的熟悉和对接,就如同立讯精密之于苹果,也是由间接供应商逐渐成长为直接供应商,2008年宝立食品进入百胜直接供应商体系,并开始为百胜研发复合调味料产品。

此后随着我国餐饮行业市场的快速发展,包括肯德基在内的西式餐饮连锁企业,逐步推出适合国人口味的本土化产品,各式风味的酱汁类复合调味料市场潜力巨大。宝立食品在原有粉体类复合调味料基础上,新增调味酱、沙拉酱和果酱等酱汁类复合调味料。

早期产品如烧烤用复合腌料、新奥尔良腌料、二代粥底粉、灯影牛肉酱,藤椒风味酱等,其中灯影牛肉风味酱用于肯德基“嫩牛五方”、藤椒风味酱用于“藤椒风味汉堡”等。凭借在与肯德基多年合作中树立的市场口碑,宝立食品快速进入其他餐饮连锁企业的合格供应商体系,如德克士、 汉堡王、达美乐和真功夫等,到2017年营业收入已经将近5亿元。

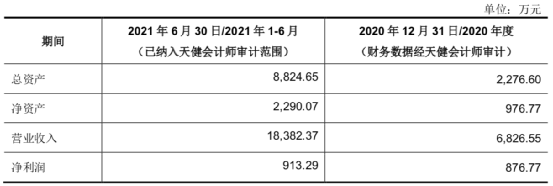

图/宝立食品主要财务指标 来源:招股书

从2018年开始,除了拿下麦当劳和星巴克这两个重量级客户之外,宝立食品不满足局限于复合调味料市场,开始向国内新兴的现制茶饮和互联网轻烹解决方案进行探索并战略布局。2020年,开始为“空刻意面”提供轻烹料理酱包,仅一年相关业务销量就增加了186.63%,尤其是在收购厨房阿芬之后,空刻意面直接成为宝立食品在C端的拳头产品。

“前店后厂”的商业模式,非常适应如今“种草”+直播电商的消费环境,2020年空刻意面的营业收入为6826.55万元,而仅仅2021年上半年,营收就翻了一倍多,达到1.38亿元。只是对宝立食品这类“B而优则C”的企业来说,供应链虽然无忧,但网红产品来得快去的也快,能否快速拓品或将空刻意面打造成“方便面”这样的长红食品,非常考验管理层后续的运营能力。

图/空刻网络财务数据 来源:招股书

背后的隐形消费大鳄

2017年8月,上海厚旭与宝立食品相关股东签订投资协议,约定上海厚旭及其关联企业向臻品致信提供可转换股权借款和无息借款两种方式进行出资,上海厚旭的债权出资全部转股后最终可持有发行人 20.10% 的股权。

三年后的2020年7月8日,宝立食品股东会作出决议,同意相关股东将11.09%的股权转让给上海厚旭,转让价9603.50万元。前文说了,上海厚旭的背后是厚生投资,也就是说厚生投资用不到5年的低息和无息借款,换取了宝立食品11.09%的股权,直到今天即将收获一个IPO。

图/宝立食品发行前后股本结构 来源:招股书

按宝立食品释放10%股权融资4.6亿元计算,IPO市值约为46亿元,发行后上海厚旭持股比例为9.98%,持股市值约为4.59亿元,收益约4.78倍。不过目前市场普遍给与复合调味料、料理包、预制菜相关赛道较高估值,按招股书中披露的可比公司,以目前平均市盈率为56.236倍,宝立食品2021年上半年净利润9778.90万元计算,预计市值可达109.97亿元,厚生投资持股市值将超过10亿元,收益超过10倍。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 调味料